A infraestrutura digital virou infraestrutura crítica — e, no Brasil, isso está acontecendo num ritmo que nem sempre a transmissão consegue acompanhar. A aceleração de cargas de IA/HPC, a disputa por time-to-market e a necessidade de disponibilidade contínua colocaram energia no centro da estratégia de data centers: não apenas como custo, mas como risco operacional e diferencial competitivo.

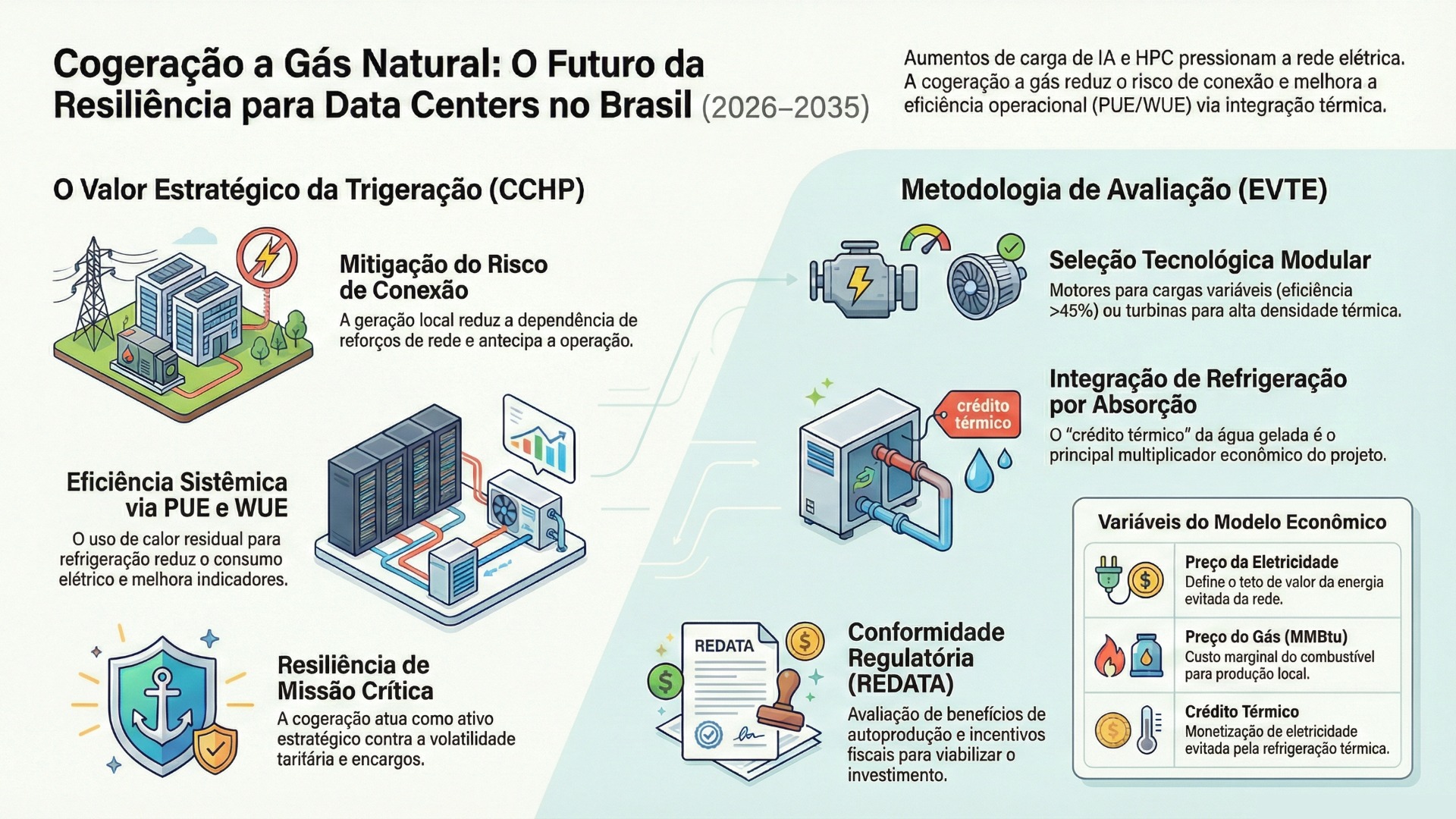

Neste post, o Tech & Energy Think Tank (efagundes.com) organiza uma leitura pragmática — para investidores e executivos de gás, petróleo e energia — sobre como o gás natural se reposiciona na transição energética como ativo de firmeza, flexibilidade e escalabilidade, especialmente em arquiteturas behind-the-meter. Em outras palavras: quando a rede não entrega capacidade e previsibilidade no prazo do negócio, a geração local (CHP/CCHP) pode destravar COD, reduzir exposição a tarifas/demanda e ainda capturar ganhos estruturais de eficiência ao integrar calor recuperado à refrigeração.

Você encontrará aqui: (i) o contexto e as razões pelas quais a tese BTM ganhou tração; (ii) as oportunidades mais claras em regiões com gasodutos e hubs industriais; (iii) o papel da logística criogênica (LNG trucking) como “gasoduto virtual” em geografias fora da malha; e (iv) a publicação dos nossos artigos técnicos — em português e inglês — com uma metodologia “investment-grade” para avaliar, com rastreabilidade, a viabilidade técnico-econômica de cogeração e trigeração em data centers no Brasil (2026–2035).

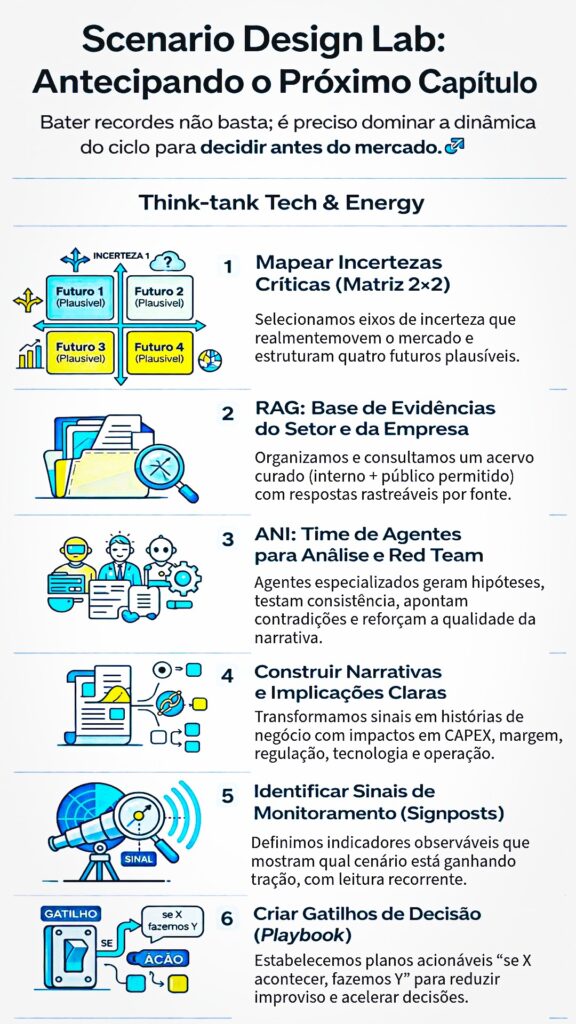

O objetivo é simples: transformar um debate muitas vezes opinativo em um roteiro de decisão, alinhado a governança de capital, gestão de risco e execução.

1. Por que o gás natural segue relevante na transição energética (e como ele “muda de papel”)

A transição energética, na prática, é um exercício de engenharia de confiabilidade e gestão de risco sistêmico: descarbonizar sem comprometer segurança de suprimento, competitividade industrial e estabilidade de rede. É nesse ponto que o gás natural permanece como ativo estratégico — não como destino, mas como ponte operacional para viabilizar a expansão acelerada de cargas elétricas e a integração de renováveis variáveis.

Do ponto de vista global, a IEA reconhece o papel do gás como instrumento de redução de emissões via substituição de combustíveis mais intensivos, especialmente quando ele desloca carvão e viabiliza flexibilidade no sistema. Ao mesmo tempo, o IPCC é explícito: embora o gás possa reduzir emissões no curto prazo em relação ao carvão, ele ainda emite e, em cenários de neutralidade, precisará ser reduzido/aposentado ou combinado com soluções de baixo carbono.

Esse enquadramento é crucial para investidores: o gás natural não deve ser vendido como “energia limpa”, mas sim como infraestrutura habilitadora — com rota de mitigação (biometano, captura, offsets robustos quando aplicável) — que entrega três atributos valiosos para o mercado de energia de 2026–2035:

- Firmeza e despachabilidade: resposta rápida e previsível para atender rampas de carga e eventos de rede.

- Flexibilidade sistêmica: apoio à integração de renováveis, reduzindo custo de curtailment e risco operacional.

- Escalabilidade infraestrutural: quando associado a logística adequada, chega onde a rede elétrica ou a malha de gasodutos não chegam no timing do negócio.

No Brasil, há ainda um vetor adicional: política pública e abertura de mercado. O programa Novo Mercado de Gás, do MME, explicita a diretriz de formar um mercado mais aberto e competitivo, com efeito esperado sobre preços e investimentos em infraestrutura.

2. Data centers: a carga que “não espera” a transmissão

O choque de demanda de data centers no Brasil deixou de ser hipótese. O MME/EPE reportou uma carga prevista de 2,5 GW até 2037 considerando novos projetos em SP, RS e CE. Em paralelo, a dinâmica de mercado sinaliza um pipeline muito maior: o MME informou que os pedidos de acesso à Rede Básica associados a data centers superaram 50 processos e que, se todos obtivessem parecer favorável do ONS, a demanda máxima acumulada poderia alcançar 13,2 GW até 2035.

Para o investidor e para o executivo de energia, o ponto é menos “quanto” e mais quando: data centers são projetos com forte pressão de time-to-market. Se o gargalo de conexão ou reforço de rede empurra COD, o custo é direto: receita adiada, contratos reprecificados, perda de âncora e risco de migração do investimento para outra geografia.

É aqui que o gás natural passa de “combustível” para estratégia de infraestrutura.

3. A tese behind-the-meter: por que a geração no local destrava valor

“Behind-the-meter” (BTM) não é só autoprodução. É uma arquitetura para desacoplar o risco de operação de três variáveis externas: (i) fila de conexão, (ii) volatilidade tarifária, (iii) interrupções e limitações operativas da rede.

O que o BTM entrega para data centers (em linguagem de comitê de investimento)

- Risco de conexão menor: o projeto pode comissionar geração própria enquanto a conexão definitiva evolui.

- Resiliência com governança industrial: disponibilidade e qualidade de energia deixam de depender exclusivamente de eventos externos.

- Hedge operacional e tarifário: parte do consumo sai do “custo marginal de rede” e entra em um custo mais controlável (gás + O&M + compliance).

- Eficiência sistêmica via CCHP: ao recuperar calor para refrigeração (absorção), reduz-se a parcela elétrica do cooling — atacando o maior “overhead” não-IT.

Para investidores, o insight é simples: o valor não está apenas no spark spread. Em data centers, o motor econômico muitas vezes é a combinação de:

- arbitragem (horário/tarifa/demanda),

- redução de demanda contratada,

- “crédito térmico” (refrigeração evitada),

- e, sobretudo, valor implícito de resiliência e prazo (COD).

4. Oportunidades geográficas: onde há gasoduto, há vantagem estrutural

O Brasil é heterogêneo: existem regiões com infraestrutura consolidada e regiões em que o gás precisa “viajar” por alternativas logísticas.

Regiões com malha de transporte: custo marginal menor e previsibilidade superior

A presença de gasodutos de transporte e hubs industriais aumenta a atratividade por três motivos:

- menor CAPEX de conexão (ramais mais curtos, mais opções de interligação),

- maior liquidez e redundância de suprimento,

- maior possibilidade de estruturação de contratos (incluindo desenho para consumidor livre, quando aplicável).

Para análise de localização, a EPE disponibiliza o Mapa da Infraestrutura de Gasodutos de Transporte, que é um bom ponto de partida institucional para o investidor mapear “clusters” de oportunidade.

O choque de oferta no Sudeste: Rota 3 e o reposicionamento do gás do pré-sal

O Projeto Integrado Rota 3, associado ao Complexo de Energias Boaventura (Itaboraí/RJ), é um marco: a Petrobras reporta capacidade de escoamento de até 18 milhões de m³/dia e processamento de até 21 milhões de m³/dia na UPGN, aumentando oferta e reduzindo dependência de importações.

Do lado de política pública, o MME também comunicou a entrada em 100% de operação do projeto, reforçando o vetor de segurança energética.

Tradução para o mercado de data centers: mais molécula disponível tende a melhorar a tese de BTM no Sudeste — especialmente quando combinada com (i) restrições de margem de conexão e (ii) demanda acelerada de grandes cargas.

5. Onde não há gasoduto: a logística criogênica como “virtual pipeline” (e por que isso é investment-grade)

O ponto de virada no Brasil foi demonstrar que o gás não precisa ficar “preso” à malha: ele pode ser liquefeito, transportado e regaseificado com confiabilidade industrial. Esse modelo — o “gasoduto virtual” — já foi provado em operação no país.

Caso de referência: Azulão–Jaguatirica e a industrialização do LNG trucking

A Eneva descreve o arranjo do projeto integrado Azulão–Jaguatirica como: extração/produção, tratamento e liquefação no campo; transporte do GNL em tanques criogênicos até a UTE em Boa Vista; e regaseificação para geração.

No comunicado institucional, a empresa detalha o percurso de ~1.100 km, transporte em carretas com isotanques, e capacidade de 20 toneladas por carreta (≈50 m³ de GNL), com regaseificação no destino.

Para o investidor, o aprendizado é direto: logística criogênica no Brasil já opera em escala e em ambiente desafiador — e isso habilita projetos “off-grid” ou “semi-grid” onde:

- a transmissão é frágil ou congestionada,

- a conexão não fecha no prazo do data center,

- ou a estratégia corporativa exige redundância energética local.

Como aplicar isso em data centers (sem romantizar)

Em data centers, LNG trucking faz sentido quando:

- o custo de atraso por interconexão é alto,

- o risco de confiabilidade da rede é material,

- ou o campus está em zona sem gasoduto, mas com demanda firme e previsível.

O desenho executivo (de alto nível) normalmente inclui:

- contrato de molécula + liquefação (ou suprimento integrado),

- frota/terceirização de criogênicos (SLA logístico),

- tanques no site (estoque estratégico),

- unidade de regaseificação e condicionamento,

- e integração com CHP/CCHP.

O ponto-chave para “passar” no comitê é tratar LNG trucking como infraestrutura, não como improviso: com redundâncias, rotas, janelas de abastecimento, indicadores de segurança e governança operacional.

6. Tese de investimento: onde o capital pode capturar valor (2026–2035)

Para executivos de gás, petróleo e energia, a janela 2026–2035 abre quatro frentes de monetização que conversam diretamente com a agenda de data centers:

- Molécula + contratos estruturados (B2B/âncora) Data centers trazem perfil de consumo firme, previsível e bancável — ideal para contratos de suprimento com governança.

- Infraestrutura de conexão e serviços integrados Ramais, city gates, estações de medição, compressão, condicionamento e O&M tornam-se um “produto”.

- Energia como serviço (BTM + SLA) Um modelo integrado (gás + geração + refrigeração + operação) se encaixa no apetite do mercado por soluções turnkey.

- Small-scale LNG e “virtual pipeline” Onde não há gasoduto, a logística cria mercado. O case Azulão–Jaguatirica mostra a viabilidade técnica e operacional.

Em todos os casos, o diferencial competitivo não é o discurso — é a execução: risco regulatório, segurança operacional, contratação, e capacidade de entregar COD.

7. Recomendações executivas (pragmáticas)

- Para distribuidores e comercializadores: criar ofertas “data-center-ready” com precificação transparente e SLAs, e mapear polos com base na infraestrutura oficial (EPE) e nas sinalizações de demanda do MME/EPE.

- Para upstream/midstream: priorizar projetos que aumentem previsibilidade de oferta regional e integrem com hubs (ex.: efeito de Rota 3 no Sudeste).

- Para investidores: avaliar BTM em data centers como tese de infraestrutura resiliente, com valor capturado em: prazo, disponibilidade, demanda e eficiência térmica — não só em arbitragem de preço.

- Para operadores de data center: tratar CHP/CCHP como plataforma de eficiência e resiliência; e LNG trucking como opção real para geografia fora da malha, desde que com projeto e governança industrial.

8. Artigo Técnico

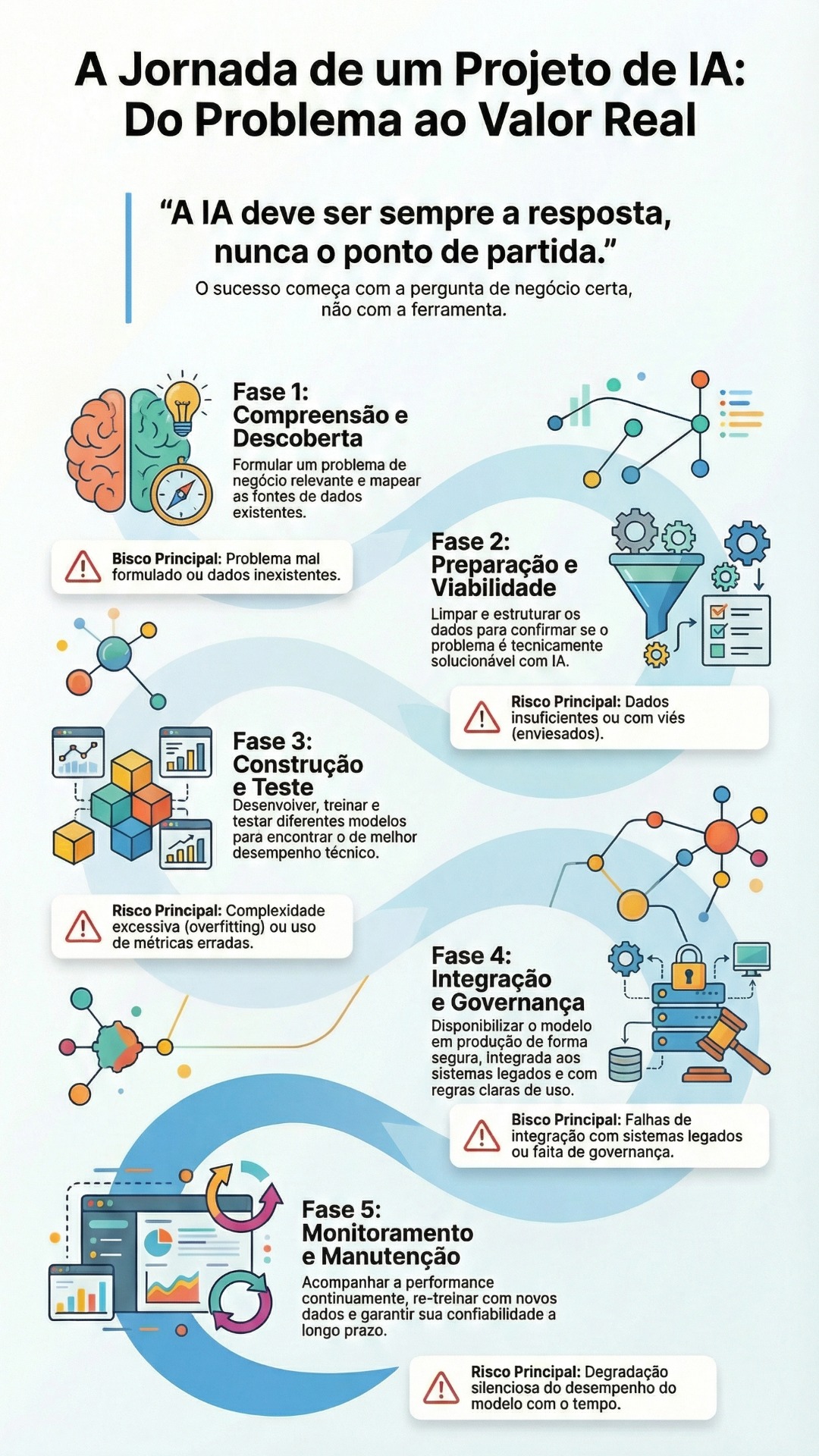

Para apoiar decisões reais — de comitê, CAPEX e cronograma — o Tech & Energy Think Tank consolidou um artigo técnico denso que transforma a discussão sobre gás natural e data centers em um framework auditável de viabilidade técnico-econômica. A premissa é direta: com a aceleração de cargas de IA/HPC e o descompasso entre crescimento de demanda e robustez da transmissão, a geração behind-the-meter deixa de ser contingência e passa a ser alavanca estratégica de time-to-connect, resiliência e previsibilidade de custo.

No texto, o leitor percorre uma narrativa objetiva — do contexto de mercado à tomada de decisão — conectando KPIs executivos (PUE/WUE) à engenharia de escolha tecnológica (motores vs. turbinas e absorção single vs. double effect) e a um modelo econômico com governança (baseline, dimensionamento, CAPEX/OPEX, spark spread e crédito térmico). O artigo também trata regulação e política pública como cenários, com postura conservadora: autoprodução/equiparação, componentes tarifários (como TUSD-G) e REDATA entram no modelo com disciplina de risco, não como “ajuste de última hora”.

Para facilitar a leitura e o reuso em diferentes audiências, publicamos o mesmo conteúdo em duas versões: Português (foco no ecossistema brasileiro e na lógica de EVTE) e English (US), adequada para discussão com investidores e stakeholders globais. Se você atua em gás, petróleo e energia — e precisa de um roteiro claro para capturar oportunidades em infraestrutura digital crítica — este material foi escrito para você.